2020 夫妻報稅/配偶報稅/新制詳解(附試算表快速試算比較)

你是去年/今年剛結婚的新手夫妻(夫夫/妻妻/配偶 -- 同志新婚伴侶也算)嗎?還是因為今年又有一些報稅新制,正在研究該不該改變申報模式的老夫老妻呢?在五月正式報稅之前,如果你想試算看看,我們做了新版的108 年報稅試算表(也就是今年 109年/2020年申報用的):

點此連結進入 108 年報稅試算表

點連結進去填資料就可以直接使用囉!和財政部提供的官方試算表比較不同的地方是,這張試算表除了提供單身、夫妻合併計稅的試算表,也可以直接用來試算「夫妻分開計稅」模式的結果喔!(夫妻分開計稅需要算兩次,也就是分開填寫這張表單兩次,並自行將兩筆資料相加,不過只要用 Ragic 列表頁加總的功能點一下就行了)

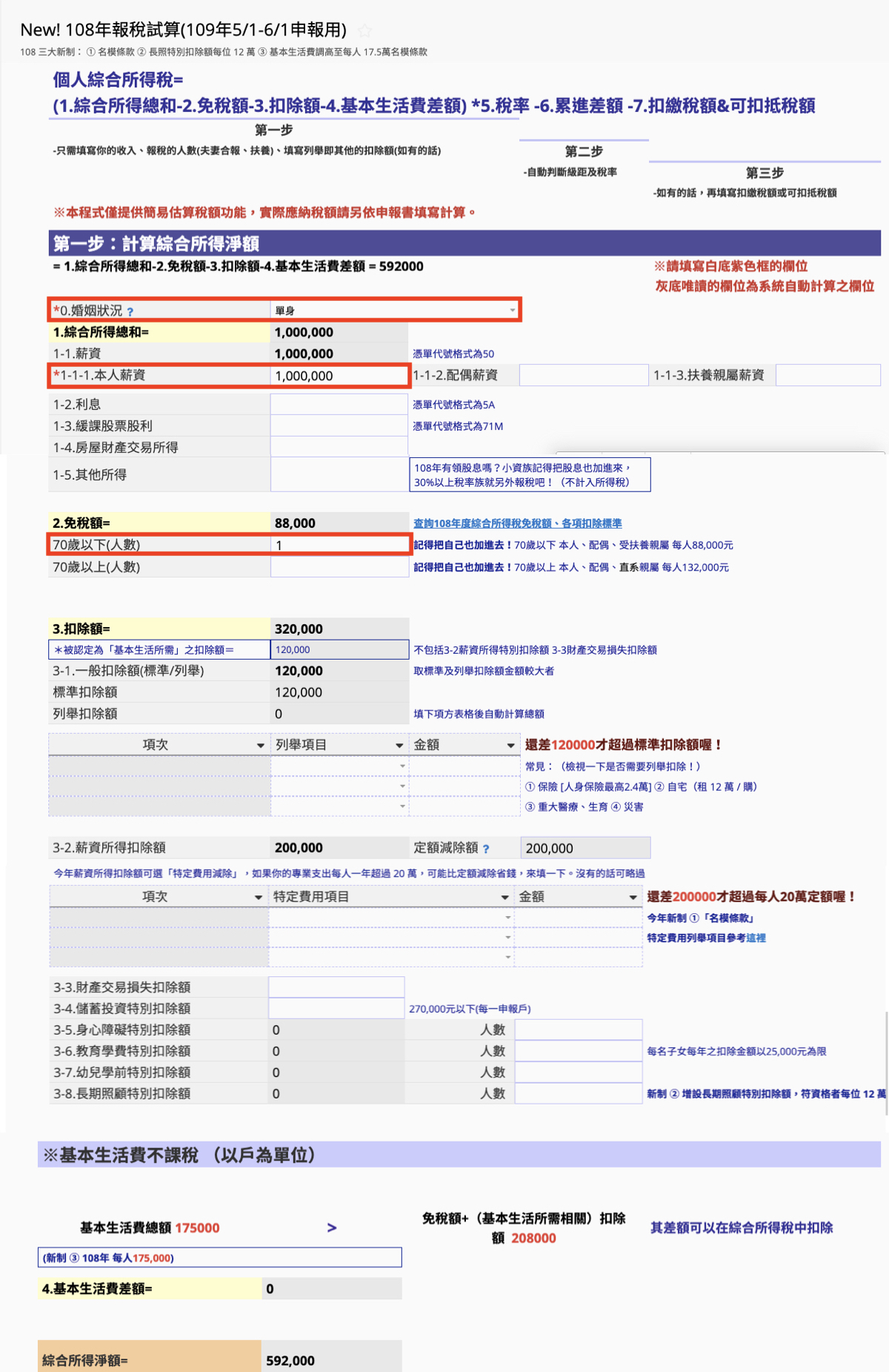

填寫表單試算的方式很簡單,只要在表單上「白底紫色框」的格子裡,填入資料(主要是婚姻狀態/計稅方法、收入、免稅額人數[就是你的申報戶人數]、有無列舉扣除額),系統就會自動幫你算該繳的稅。夫妻分開計稅的,要填兩次,申報戶填一次、分開計稅者填一次,再將兩者相加。(沒有的就留空,像小編只要填 3 個格子,答案就出來了)(灰底粗體的也是系統算的,不用填)

需要輸入的部分像這樣(紅框是多數狀況下必填的):

這裡 Ragic (Ragic 是提供這個試算表的平台,相關介紹看這裡)除了幫你算結果,也會自動幫你做幾件事:

① 如果你有列出「列舉扣除額」,會幫你從標準扣除額/列舉扣除額之間,選出一個比較低的,列出來當作後面計算的基準。(是否需要列舉扣除額?你可以參考這篇文章,不過記得文內的標準扣除額 9 萬是往年數字,今年是 12 萬哦)

② 如果你因為工作所需,每年需要付出高額的治裝費或進修費用,今年開始你的「薪資所得扣除額」可以選擇不採用齊頭式的「每人 20 萬」額度,而是依據你列出的專業支出總額來認列。如果你在「特定費用減除」的區塊有填寫你想認列的費用, Ragic 會幫你計算你列出來的項目總和是否大於 20 萬,幫你在「20 萬」跟你列的總數之間,選一個比較高的數字放在「薪資所得扣除額」。

③ 這幾年所得稅多了另一層「基本生活費」的保障,但你的「免稅額+被認定為基本生活所需相關的扣除額[可參考此文]」要小於當年度的「基本生活費」,才適用以「基本生活費扣抵」來扣稅,否則就單純以原本的扣稅額度來扣。因此,Ragic 在這邊也會幫你比大小,取適用的額度來計算扣稅額。(你可以在「基本生活費」的區塊裡,看我們的紅字標示得知你有沒有扣到)

簡言之, Ragic 會根據你填的資料,自動幫你選出比較適用的方法來試算。資料都輸入之後結果就會跑出來,像這樣:

有個試算表的好處是:每次談到稅務新制,新聞比較來比較去,夫妻報稅該分該合比較划算,總得看一堆文字夾數字,看得眼都花了。現在有了現成的表單,想比什麼就輸入表單裡算一算,很多東西都簡單多了!如果擔心不清楚的話,後面我們會舉一個案例,針對夫妻報稅可以有的五種做法,一一實際試算、比較給你看。

在開始之前:所得稅簡述&今年新制

綜合所得稅是每年 5 月報稅,課稅基準是前一年 1 月到 12 月的所得(以整年收入來計算)。課稅的基本單位是「申報戶」,如果是單身的話申報戶可以只有自己一人,已婚的話就一定要跟配偶同一個申報戶(夫妻合併報稅,但可以分開計稅)。另外可以列報扶養親屬,扶養親屬也要算進申報戶。我們常討論怎麼報稅比較划算,很大一部分就是在看要把誰納入申報戶(扶養),以及夫妻應該怎麼計稅。

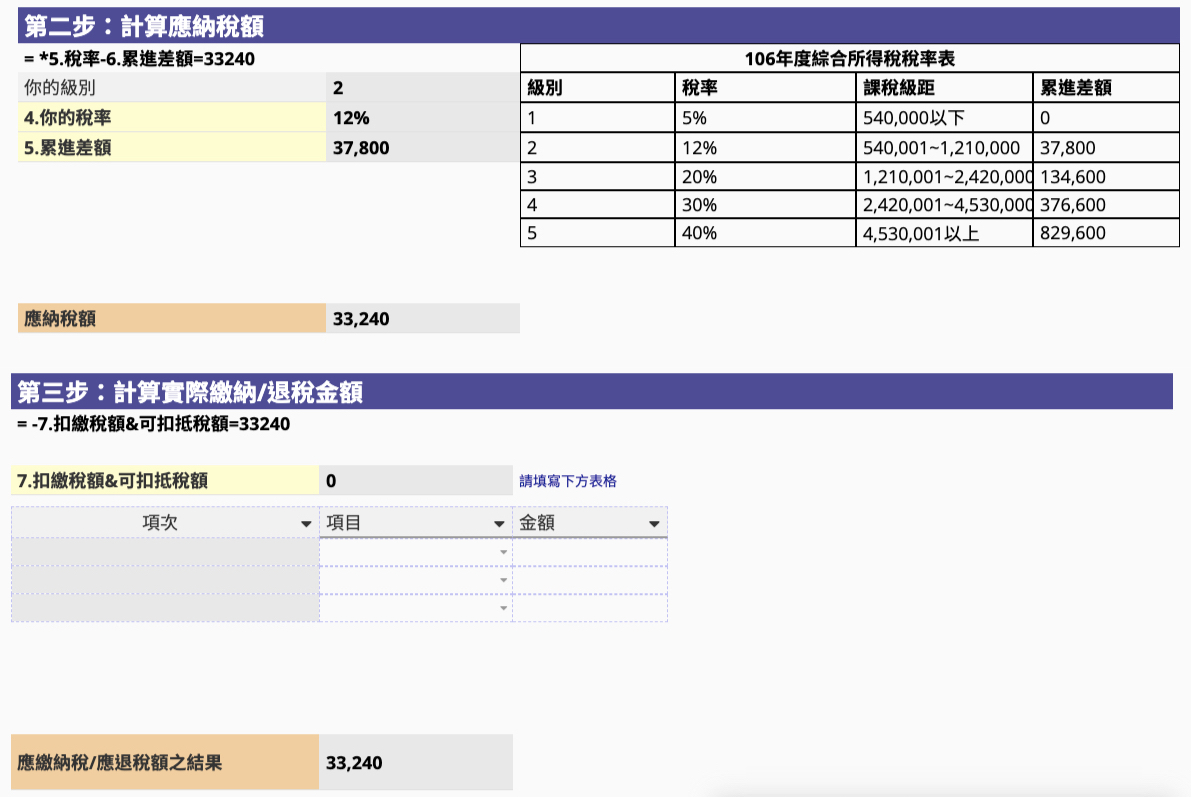

從我們提供的試算表單上,可以看出所得稅的計算結構可以分成三個階段: ① 第一步,把所得總額減掉「扣免額」/基本生活費,計算出所得淨額,這是課稅基準也是決定稅率的依據。(為什麼需要扣成「淨額」的原因一樣也推薦參考此文) ② 第二步,將淨額乘以稅率並扣掉累進差額,算出應納稅額 ③ 把退稅扣稅額扣掉。

跟去年相比,今年綜所稅相關的變革較少,主要是三項: ① 嚴格來說不算「新制」,而是每年依照全國每人可支配所得算出來的「基本生活費」新數字,今年由 每人 17.1 萬調高到每人 17.5 萬;② 因應長照社會新增的「長照特別扣除額」,符合標準者每位 12 萬;以及只有極少數高薪族適用的「名模條款」——薪資所得特別扣除額得依據列舉費用來扣除(財政部計算全國約只有 7 萬人適用)。

今年疫情對報稅影響?提早退稅、六月底前繳稅即可

最近全球疫情嚴峻,影響許多企業營運與個人生計,這部分政府有哪些措施會跟 5 月報稅有關的呢?這裡也先幫大家簡要整理如下(2020/04/29更新):

① 有可能直接減稅,讓今年要繳的稅變少嗎?根據財政部近期的說法,答案是「不太可能」,因為減稅手段需要修法,緩不濟急。(一般而言今年要繳的稅,都是去年之前就要決定好並公告的,但若減稅只能讓「明年要繳的稅」變少,自然緩不濟急了)

② 可以申請晚一點繳稅、延期繳稅嗎?

首先,目前報稅/繳稅時間已全面展延囉!財政部已公告,往年要在五月份報完繳完的稅,今年截止期限改為 6/30,多一個月的展延期。另外,為了讓大家現階段手上的錢足夠一點,退稅的部分則提前作業。這部分相關措施請見這裡。

另外,如果你因為依規定隔離等特殊情況,展延期限可以更長,根據財政部更早的一份公告,因武漢肺炎遭隔離治療、居家隔離、居家檢疫、集中隔離或集中檢疫者,如果無法如期申報,可「延期申報」,或是「分期繳納稅捐」,最長可以延期一年。這部分公告詳情(包含詢問申請流程窗口電話)可見此連結。

③ 防疫補償金要計入所得嗎?根據近期媒體報導資訊,財政部表示防疫補償金不用計入所得申報。

同志新婚報稅元年

另一個不算是「稅務新制」,不過財政部會特別提出來提醒的,就是因為去年同婚專法通過,今年新增了許多同志新婚伴侶,這些新婚伴侶和異性戀夫妻一樣,新婚的第一年享有一個跟之後不一樣的特別權利,那就是可以選擇要:① 當自己還單身,雙方都分開申報所得稅 ② 用新婚的身份,合併報稅(可選擇是否分開計稅)。

該用單身身份分開報稅?還是合併申報且合併計稅?或者合併申報但分開計稅?如果覺得推算來推算去很麻煩,可以直接用我們的試算表分別試算幾回看看。請見下面的說明。

「雙薪夫妻」該合併還是分開計稅?5+1種模式實地試算給你看

現行稅法規定,除特定例外(例如前面講的,新婚第一年),夫妻一定要「合併報稅」,但可以「分開計稅」。假如選擇分開計稅,還有幾個選擇題:(一)得選擇要讓配偶中的哪一方作為「分開計稅者」(另一方以「戶」為單位報稅並享申報戶相關的扣免額[註]);(二)「分開計算」的標的是什麼?可以有兩種,一是只將薪資分開計算,二是「將所有所得都分開計算」。因此,加上合併計稅的選項,一對夫妻總共會有五種計稅方式可供選擇(新婚夫妻則還有分開申報的選項,等於有六種)。

註:分開計稅者,算「所得淨額」時只能算跟個人有關的扣免額,主要是「免稅額」與「薪資特別扣除額」。而夫妻二人的「標準扣除額」和全戶的「基本生活費」,都要計入在「申報戶」中。

哪種方式划算,會依夫妻的薪資所得高低、收入結構等有所不同。原則上:

(1)雙薪家庭、夫妻一方薪資所得較高者,適合「薪資分開計稅」

(2)夫妻收入高且非薪資收入多(包括投資、利息,會計師或模特兒等執行業務所得等),較可能適合所得分開計稅。

怎樣算是「較高」?非薪資收入多到怎樣的程度才適合所得分開計稅?試算才知道。

這邊舉例來說明試算方法。以下例子,用 108 年報稅試算表試算,得出「妻子(配偶2)所得分開」的報稅方式最有利(案例僅供參考)。

| 三口之家 | 夫(配偶1) | 妻(配偶2) | 未成年子女 | 合計 |

| 薪資收入 | 100萬 | 60萬 | 0 | 160萬 |

| 利息收入*憑單代號A5 | 5萬 | 3萬 | 10萬 | 18萬 |

| 其他收入 | 12萬 | 10萬 | 0 | 22萬 |

| 小計 | 117萬 | 73萬 | 10萬 |

(1)合併計稅:7.2 萬

以丈夫的角度,輸入這六格:「婚姻狀況=已婚合併計稅」,「薪資所得=1,000,000」,「配偶薪資=600,000」,「利息=180,000」「其他所得=220,000」「免稅額70歲以下(人數)=3」,算出應繳稅約 7.2萬(72,120)元。(以妻子角度來算其實也是一樣的)

(2)薪資分開計稅,夫為分開計稅者:5.7萬

丈夫分開計稅額:原理為只以丈夫薪資為依據來算稅額。首先在「婚姻狀況」輸入「已婚分開計稅1分開計稅者」,配偶薪資留空,利息與其他收入都留空,只輸入這兩格:「薪資所得=1,000,000」,「免稅額70歲以下(人數)=1」,算出應繳稅約4.7萬元(47,640)。

申報戶應付稅額:這裡的綜合所得淨額,也就是課稅的基數,是(夫妻合併計稅時的所得淨額 - 丈夫分開計稅時的薪資所得淨額),後者(丈夫分開計稅時的薪資所得淨額)在前面輸入資料時,系統幫忙算過了。(可以先從上面的那次計算的「綜合所得淨額」欄位裡,找到算出來的值為「712,000」。)

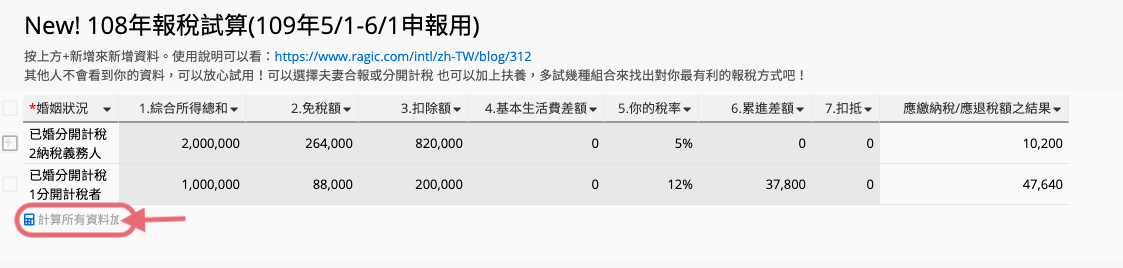

接著建立一筆新資料來算申報戶應付的稅額,輸入這六格:「婚姻狀況=已婚分開計稅2納稅義務人」,「薪資所得=600,000」,「配偶薪資=1,000,000」,「利息=180,000」「其他所得=220,000」「免稅額70歲以下(人數)=3」,此部分就是「夫妻合併計稅時的所得淨額」,會跟合併計稅時的所得淨額一模一樣(在這邊是 = 916,000)。

不過,因為這邊要算的是分開計稅的數字,根據系統設定,當「婚姻狀況」選擇「已婚分開計稅2納稅義務人」,系統會跳出必填欄位請你選擇是「薪資或所得分開?」依照情境,填「薪資」,系統在後面會跳出另一個必填欄位,請你填寫「扣除另一方薪資所得淨額」,以便計算出分開計稅時我們真正需要的數字,這時就將上面找出來的「712,000」填入。這兩個部分若忘了填,系統會強制要求填寫。這樣算出應繳稅約 1 萬(10,200)元。

將兩筆資料合計(可以在列表上,兩筆資料底下點一下「計算所有資料加總」):

可得到薪資分開計稅/夫為分開計稅者總計應付稅額: 47,640 + 10,200 =57,840元 (約 5.7 萬元)

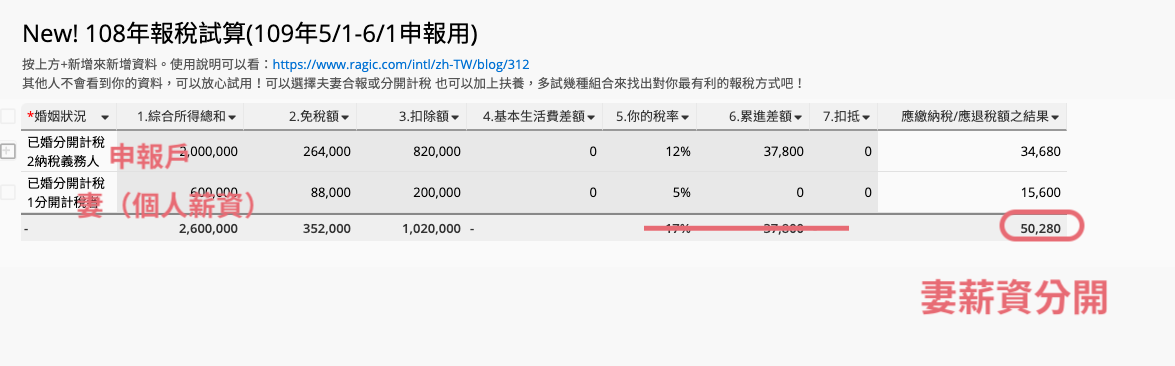

(3)薪資分開計稅,妻為分開計稅者:約 5 萬

同樣方式換個角色再跑一次,薪資分開計稅/妻為分開計稅者總計應付稅額會是15,600 + 34,680 = 50,280元 (約 5 萬元)

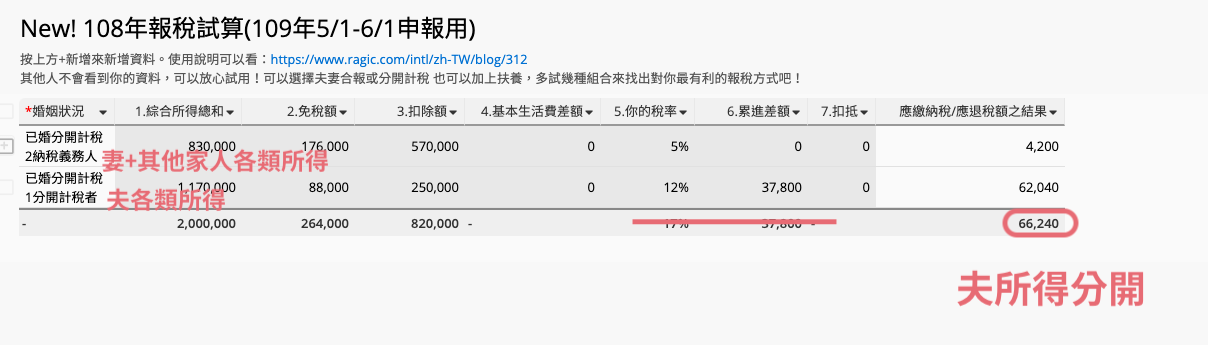

(4)所得分開計稅,夫為分開計稅者:約6.6萬元

丈夫分開計稅額:「婚姻狀況=已婚分開計稅1分開計稅者」,配偶薪資留空,輸入這四格:「薪資所得=1,000,000」,「利息=50,000」,「其他所得=120,000」,「免稅額70歲以下(人數)=1」,算出應繳稅約6.2萬(62,040)元。

其他應付稅額:這裡直接重新計算課稅基數,以妻子角度輸入這六格:「婚姻狀況=已婚分開計稅2納稅義務人」,「薪資或所得分開=所得」,「薪資所得=600,000」,「利息=130,000」「其他所得=100,000」「免稅額70歲以下(人數)=2」,算出應繳稅約 4 千(4,200)元。

所得分開計稅/夫為分開計稅者總計應付稅額:會是62,040 + 4,200 = 66,240元 (約6.6萬元)

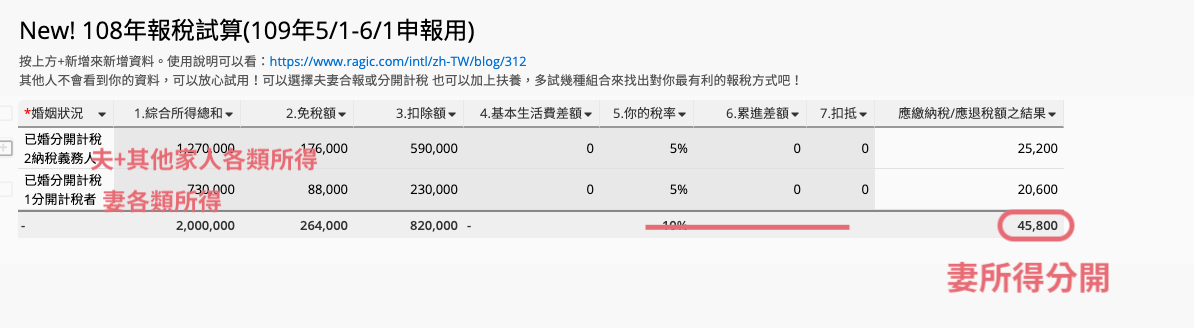

(5)所得分開計稅,妻為分開計稅者:約4.5萬元

同理,所得分開計稅/妻為分開計稅者總計應付稅額會是25,200 + 20,600 = 45,800元 (約4.5萬元)

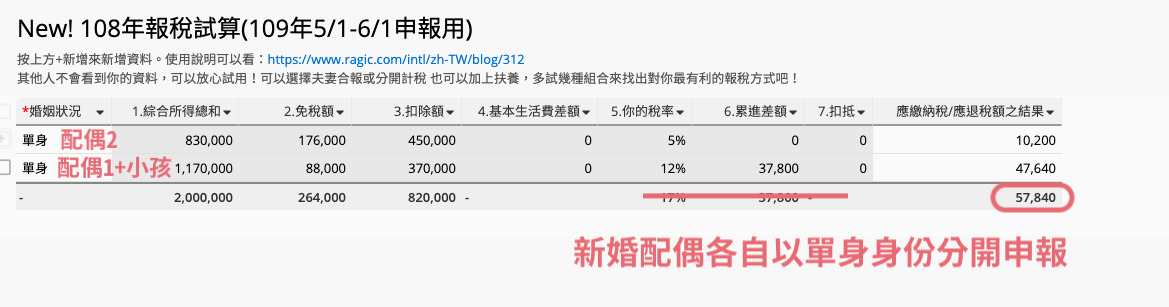

如果這個案例是去年新婚,選擇分開申報

假設上面的案例是去年新婚,他們還可以選擇以單身身份分開申報所得稅(如前所說,是新婚第一年才有的選擇權)。分開申報所得稅的結果會是如何呢?我們假設孩子是配偶1 扶養的,那麼配偶1 以單身身份申報所得稅的試算結果會是:

以這對配偶的例子來說,就沒有比合併申報划算了。

其他備註

不過,其實申報戶的試算資料計算邏輯是先算出「綜合所得淨額」,再用它扣掉「配偶薪資所得淨額」,得出申報戶「不含配偶薪資所得應納稅額」,為了讓表單設計不要太過複雜,我們的設計是讓你填寫資料算出「綜合所得淨額」,同時另開一個欄位(「扣除另一方薪資所得淨額」)扣減另一方薪資所得淨額。因此,填寫申報戶資料時就會出現看似「多填一人」(也把分開計稅者計算進去)的狀況。實際上免稅人數並沒有多算喔!在扣除另一方薪資所得淨額時,它就被扣回去了。

儲蓄特別扣除額也有一個小小麻煩的地方,那就是即使夫妻分開計稅,分開計稅者與納稅義務人的儲蓄特別扣除額合計仍然不能超過規定的上限 27 萬元。假如夫妻合計利息收入超過此數,那麼分開計稅者要先看自己那戶用了多少扣除額額度,他只能用剩下的——例如夫利息收入 30 萬、妻利息收入 30 萬,沒有其他人,妻子是申報戶的納稅義務人,那丈夫可使用的儲蓄特別扣除額額度只有 (27 - 15)=12 萬。

其他問題?試試看就知道

前面舉的其實都是相對單純的情境,實際上還有很多情境、很多不同條件要比較,因此建議還是直接拿試算表來玩玩看吧!有任何問題可以來信 support@ragic.com 跟我們說。