2019 夫妻報稅/新制詳解(附2020新版試算連結)

2020/3/18 更新:

你是去年/今年剛結婚的新手夫妻嗎?還是聽說今年基本生活費門檻&計算方式改變,正在研究今年該不該改變申報模式的老夫老妻呢?在五月正式報稅之前,如果你想試算看看,我們做了新版的107 年報稅試算表(108年/2019年申報用):

點此連結進入 107 年報稅試算表

點連結進去填資料就可以直接使用囉!和財政部提供的官方試算表比較不同的地方是,這張試算表除了提供單身、夫妻合併計稅的試算表,也可以直接用來試算「夫妻分開計稅」模式的結果喔!(夫妻分開計稅需要算兩次,也就是分開填寫這張表單兩次,並自行將兩筆資料相加,不過只要用 Ragic 列表頁加總的功能點一下就行了)

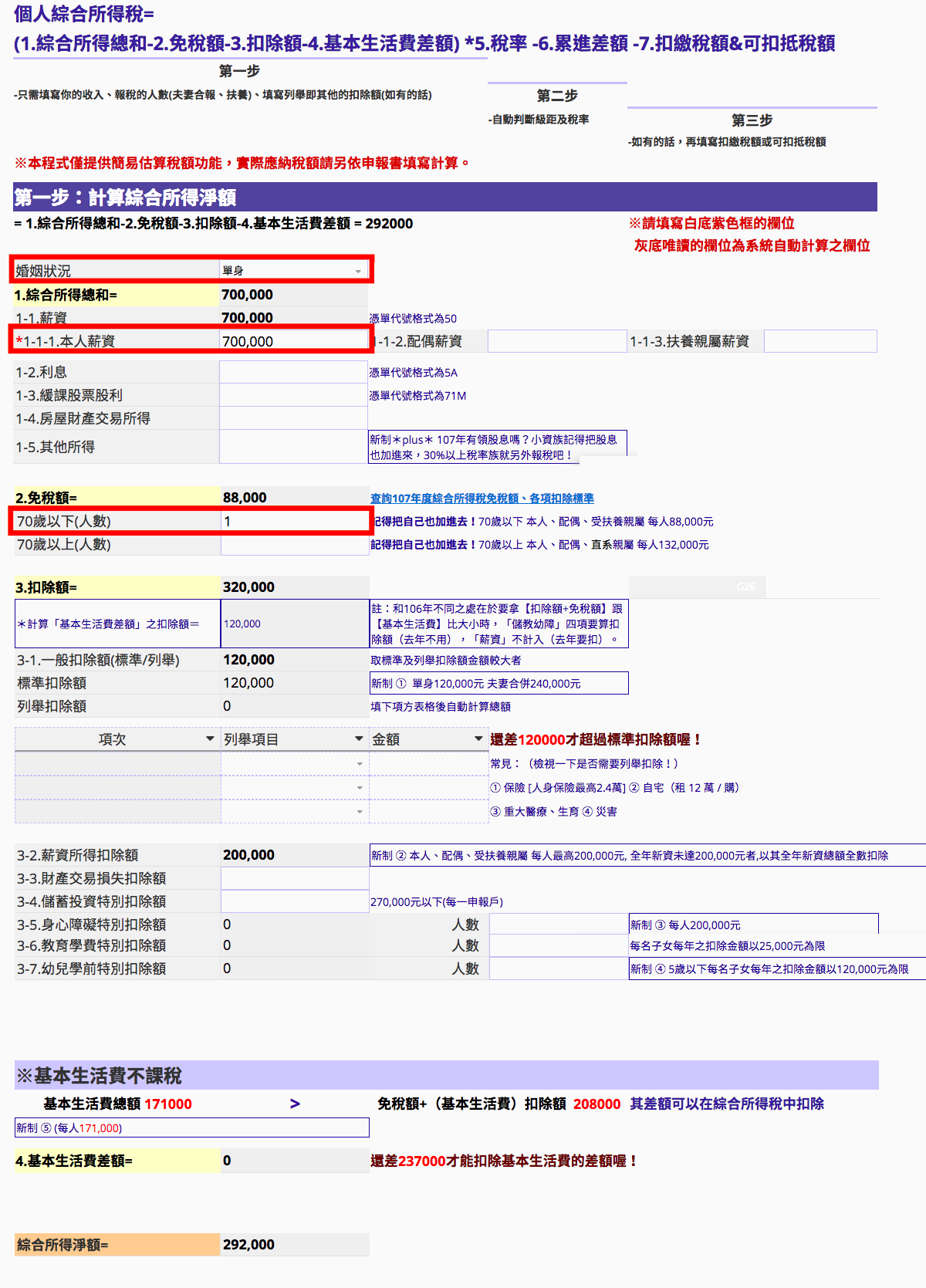

填寫表單試算的方式很簡單,只要在表單上「白底紫色框」的格子裡,填入資料(主要是婚姻狀態/記稅方法、收入、免稅額人數[就是你的申報戶人數]、有無列舉扣除額),系統就會自動幫你算該繳的稅。夫妻分開計稅的,要填兩次,申報戶填一次、分開計稅者填一次,再將兩者相加。(沒有的就留空,像小編只要填 3 個格子,答案就出來了)(灰底粗體的也是系統算的,不用填)

需要輸入的部分像這樣(紅框是多數狀況下必填的):

這裡 Ragic (Ragic 是提供這個試算表的平台,相關介紹看這裡)除了幫你算結果,也會自動幫你做兩件事:

① 如果你有列出「列舉扣除額」,會幫你從標準扣除額/列舉扣除額之間,選出一個比較低的,列出來當作後面計算的基準。(是否需要列舉扣除額?你可以參考這篇文章,不過記得文內的標準扣除額 9 萬是去年數字,今年是 12 萬哦)

② 這兩年所得稅多了另一層「基本生活費」的保障,但你的「免稅額+扣除額[可參考此文]」要小於當年度的「基本生活費」,才適用以「基本生活費扣抵」來扣稅,否則就單純以原本的扣稅額度來扣。因此,Ragic 在這邊也會幫你比大小,取適用的額度來計算扣稅額。(你可以在「基本生活費」的區塊裡,看我們的紅字標示得知你有沒有扣到)

簡言之, Ragic 會根據你填的資料,自動幫你選出比較適用的方法來試算。資料都輸入之後結果就會跑出來,像這樣:

有個試算表的好處是:每次談到稅務新制,新聞比較來比較去,夫妻報稅該分該合比較划算,總得看一堆文字夾數字,看得眼都花了。現在有了現成的表單,想比什麼就輸入表單裡算一算,很多東西都簡單多了!如果擔心不清楚的話,後面我們會舉一個案例,針對夫妻報稅可以有的五種做法,一一實際試算、比較給你看。

在開始之前:所得稅簡述&今年新制「4+2+2」

綜合所得稅是每年 5 月報稅,課稅基準是前一年 1 月到 12 月的所得(以整年收入來計算)。由於每年核定的「基本生活費」數額不同,近年稅法也常修改,每年綜合所得稅的算法都會些微不同,所以自行試算稅額時,記得注意試算表適用的是不是今年報稅用的哦!別拿明朝的劍斬清朝的官。另一方面,有些稅務新聞在修法階段就會陸續報導,但新修法律通常也還不適用於當年度,例如今(2019)年正在討論的長照特別扣除額就跟今年報稅無關。

課稅的基本單位是「申報戶」,如果是單身的話申報戶可以只有自己一人,已婚的話就一定要跟配偶同一個申報戶(夫妻合併報稅,但可以「分開計稅」)。另外可以列報扶養親屬,扶養親屬也要算進申報戶。我們常討論怎麼報稅比較划算,很大一部分就是在看要把誰納入申報戶(扶養),以及同一申報戶下的夫妻應該怎麼計稅。

從我們提供的試算表單上,可以看出所得稅的計算結構可以分成三個階段: ① 第一步,把所得總額減掉「扣免額」/基本生活費,計算出所得淨額,這是課稅基準也是決定稅率的依據。(為什麼需要扣成「淨額」的原因一樣也推薦參考此文) ② 第二步,將淨額乘以稅率並扣掉累進差額,算出應納稅額 ③ 把退稅扣稅額扣掉。

今年適用的綜所稅新制被媒體稱為史上最複雜,不過我們整理了一下,覺得用三個面向:「四項扣除額調整、股利與所得稅的最高級距稅率調降、基本生活費調整」,把它分成「4+2+2」,共 8 個修改,好像其實就滿簡單了(嗎)

(嚴格說來有些不能算是「新制」,例如基本生活費每年都會依照當年數據來核定,本來就會變。不過對我們升斗小民來說最重要的還是注意哪邊算式要改啦~)

這邊簡述一下(非常簡要,詳情可以看上面的新聞連結和表單上的對應註解,單純用於瞭解用,因為這張試算表都幫你算了):

(一)四項扣除額修改:對升斗小民較有利的 ①標準扣除額 ②薪資特別扣除額 ③身心障礙特別扣除額 ④幼兒特別扣除額 —— 除了標準扣除額提高,後面三項特別扣除額都提高到一人 20 萬,保障受薪族、身心障礙,鼓勵生養(幼兒)。對新婚夫妻來說,幼兒特別扣除額可以列為未來注意的項目。

(二)兩項(越有錢越受惠的)稅率調整:【甲】股利所得可選與所得稅一起報,或是分開報稅。由於分開報的話稅率是 28%,因此實質上就是讓所得稅率 30% 以上的人可以選擇不跟所得稅一起報,股利課稅稅率天花板 = 28% 。(註:這裡談的是投資國內公司的股利所得,若是股號 F / KY 開頭的國外公司並不適用)【乙】取消 45% 稅率,一樣也是高稅率人士受惠。一般小民的話,這兩項跟我們沒什麼大關係。

(三)兩項基本生活費相關變動(數額+算法) :數額的部分,107年基本生活費提高為 17.1 萬元。算法的部分,排除薪資特別扣除額,納入另外四項特別扣除額,讓受薪族有機會受惠。這部分的變動,對一般受薪夫妻可能有的影響是:過去一般受薪族不太可能適用基本生活費,但現在有可能適用了。

「雙薪夫妻」該合併還是分開計稅?五種模式實地試算給你看

現行稅法規定,除特定例外,夫妻要合併報稅,但可以分開計稅,其中,可以選擇要讓配偶的哪一方分開計稅(另一方以「戶」為單位報稅並享申報戶相關的扣免額)、「分開計稅」可以再分成只將薪資分開計算,或將所有所得都分開計算。因此,加上合併計稅,夫妻總共有五種計稅方式可供選擇。

註:分開計稅者,算「所得淨額」時只能算跟個人有關的扣免額,主要是「免稅額」與「薪資特別扣除額」。而夫妻二人的「標準扣除額」和全戶的「基本生活費」,都要計入在「申報戶」中。

哪種方式划算,會依夫妻的薪資所得高低、收入結構等有所不同。原則上:

(1)雙薪家庭、夫妻一方薪資所得較高者,適合「薪資分開計稅」

(2)夫妻收入高且非薪資收入多(包括投資、利息,會計師或模特兒等執行業務所得等),較可能適合所得分開計稅。

怎樣算是「較高」?非薪資收入多到怎樣的程度才適合所得分開計稅?試算才知道。

以下例子,用 107 年報稅試算表試算,得出「妻子所得分開」的報稅方式最有利(案例僅供參考)。

| 三口之家 | 夫 | 妻 | 未成年子女 | 合計 |

| 薪資收入 | 100萬 | 60萬 | 0 | 160萬 |

| 利息收入 | 5萬 | 3萬 | 10萬 | 18萬 |

| 其他收入 | 12萬 | 10萬 | 0 | 22萬 |

| 小計 | 117萬 | 73萬 | 10萬 |

(1)合併計稅:7.2 萬

以丈夫的角度,輸入這六格:「婚姻狀況=已婚合併計稅」,「薪資所得=1,000,000」,「配偶薪資=600,000」,「利息=180,000」「其他所得=220,000」「免稅額70歲以下(人數)=3」,算出應繳稅約 7.2萬(72,120)元。(以妻子角度來算其實也是一樣的)

(2)薪資分開計稅,夫為分開計稅者:5.7萬

丈夫分開計稅額:原理為只以丈夫薪資為依據來算稅額。首先在「婚姻狀況」輸入「已婚分開計稅1分開計稅者」,配偶薪資留空,利息與其他收入都留空,只輸入這兩格:「薪資所得=1,000,000」,「免稅額70歲以下(人數)=1」,算出應繳稅約4.7萬元(47,640)。

申報戶應付稅額:這裡的綜合所得淨額,也就是課稅的基數,是(夫妻合併計稅時的所得淨額 - 丈夫分開計稅時的薪資所得淨額),後者在前面輸入資料時,系統幫忙算過了,先從上面的那次計算的「綜合所得淨額」欄位裡,找出算出來的值為「712,000」。

接著建立一筆新資料來算申報戶應付的稅額,輸入這六格:「婚姻狀況=已婚分開計稅2納稅義務人」,「薪資所得=600,000」,「配偶薪資=1,000,000」,「利息=180,000」「其他所得=220,000」「免稅額70歲以下(人數)=3」,此部分就是「夫妻合併計稅時的所得淨額」。

根據系統的設定,當「婚姻狀況」選擇「已婚分開計稅2納稅義務人」,系統會跳出必填欄位請你選擇是「薪資或所得分開?」依照情境,填「薪資」,系統在後面會跳出另一個必填欄位,請你填寫「扣除另一方薪資所得淨額」,這時就將上面找出來的「712,000」填入。這兩個部分若忘了填,系統會強制要求填寫。這樣算出應繳稅約 1.8萬(10,200)元。

將兩筆資料合計,可得到薪資分開計稅/夫為分開計稅者總計應付稅額: 47,640 + 10,200 =57,840元 (約5.7萬元)

(3)薪資分開計稅,妻為分開計稅者:5萬

同樣方式換個角色再跑一次,薪資分開計稅/妻為分開計稅者總計應付稅額會是15,600 + 34,680 = 50,280元 (約5萬元)

(4)所得分開計稅,夫為分開計稅者:約6.6萬元

丈夫分開計稅額:「婚姻狀況=已婚分開計稅1分開計稅者」,配偶薪資留空,輸入這四格:「薪資所得=1,000,000」,「利息=50,000」,「其他所得=120,000」,「免稅額70歲以下(人數)=1」,算出應繳稅約6.2萬(62,040)元。

其他應付稅額:這裡直接重新計算課稅基數,以妻子角度輸入這六格:「婚姻狀況=已婚分開計稅2納稅義務人」,「薪資或所得分開=所得」,「薪資所得=600,000」,「利息=130,000」「其他所得=100,000」「免稅額70歲以下(人數)=2」,算出應繳稅約4千(4,200)元。

所得分開計稅/夫為分開計稅者總計應付稅額:會是62,040 + 4,200 = 66,240元 (約6.6萬元)

(5)所得分開計稅,妻為分開計稅者:約4.5萬元

同理,所得分開計稅/妻為分開計稅者總計應付稅額會是20,600 + 25,200 = 45,800元 (約4.5萬元)

其他問題?試試看就知道

前面舉的其實都是相對單純的情境,實際上還有很多情境、很多不同條件要比較,因此建議還是直接拿試算表來玩玩看吧!有任何問題可以來信 support@ragic.com 跟我們說。另外,如果你是單身薪水族、股票族等,想試算其他情境的話,也可以參考這篇文章。